Este lunes 28 de septiembre les ofrecemos los gráficos resultantes del "Commitment of Traders" de 7 grandes mercados mundiales:

1.- GOLD.

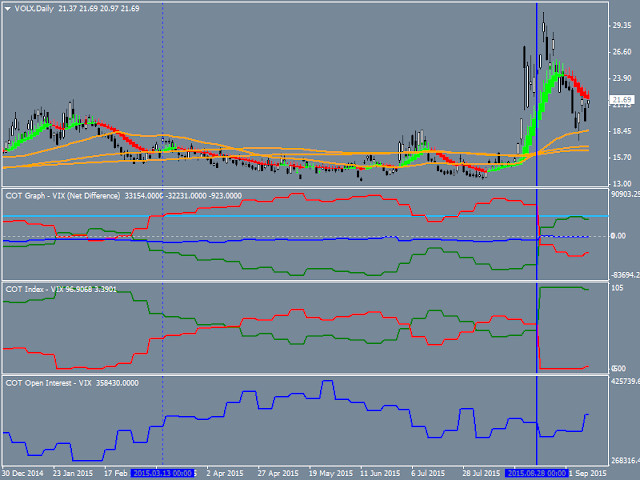

2.- VIX.

3.- SP500 (Mini).

4.- DOW JONES INDUS. (Mini).

5.- RUSSELL2000.

6.- NASDAQ100 (Mini).

7.- NIKKEI.

Recordemos

a nuestros seguidores que la agencia federal independiente

llamada "Commodity Futures Trading Commision" (CFTC, USA) fue creada en

1975 para proporcionar mayor transparencia en los mercados organizados,

evitando la posible manipulación de los precios por parte de los

inversores más poderosos. Todos

los viernes la CFTC elabora el informa con los datos relativos al

martes anterior. Es decir, el informe COT tiene una periodicidad

semanal, presentando un retraso de 3 días.

En Omega Total Trading Ltd. sabemos

de la importancia de la utilización del COT. Recuerden que no se trata

de ninguna encuesta a participantes de los mercados, son datos reales de

lo que están haciendo los grandes partícipes del mercado. Ténganlo

presente...

Omega Total Trading Ltd. actualizará cada inicio semana los gráficos de manera gratuita para nuestros seguidores.

Los gráficos se elaboran con los datos "Futures only" del

COT sin incluir las variaciones en las "Options", presentándose en base

semanal/diario, con velas Heiken-Ashi, y las medias simples de 50, 150 y

200 sesiones. En cuanto al COT se sigue la siguiente clave:

Verde: grandes especuladores (Large speculators o noncommercials)

Rojo: comerciales (Commercials)

Azul: pequeños especuladores (Small speculators o nonreportables)

El

primer cuadro del COT ("COT Graph") representa la variación neta de

contratos de los tres grupos de especuladores. Por encima del nivel cero

marcaría una posición alcista de un grupo y por debajo del nivel cero

marcaría una posición bajista de un grupo.

El cuadro intermedio del COT ("COT Index") representa la variación relativa sólo de los 2 grandes grupos (grandes especuladores y comerciales).

El cuadro inferior representa el interés abierto o número de contratos vivos ("Open interest") en cada producto.

Las cotizaciones que se muestran son los CFDs proporcionados por XT-Brokers.

Empezamos.

1.- GOLD.

En la última semana los grandes especuladores (Large speculators o noncommercials) disminuyen muy ligeramente sus posiciones bajistas. Sigue en vigor el último corte a la baja de los grandes especuladores (Large speculators o noncommercials) sobre los comerciales (Commercials). Además, observen como los grandes especuladores (Large speculators o noncommercials) están

disminuyendo sus contratos alcistas netos desde finales de enero del

2015. Son ellos los que dibujan la gráfica bajista de los precios del

oro.

Observen como el "Open interest" aumenta ligeramente.

Los pequeños especuladores (Small speculators o nonreportables) ni

están ni se les espera: son incapaces de mover este mercado.

Los grandes especuladores (Large speculators o noncommercials) disminuyen ligerísimamente sus posiciones alcistas, y son netos alcistas. El "Open interest" aumenta esta última semana.

Los pequeños especuladores (Small speculators o nonreportables) ni

están ni se les espera: son incapaces de mover este mercado; además están prácticamente neutrales.

El cruce alcista en el "Cot Index" de los grandes especuladores (Large speculators o noncommercials) sobre los comerciales (Commercials) sigue en vigor.

Observen cómo la última vela Heiken Ashi; que corresponde a la sesión de hoy, es de color verde. Si terminase así sería una señal alcista para al Vix (Bajista para los mercados de acciones USA).

Observen cómo la última vela Heiken Ashi; que corresponde a la sesión de hoy, es de color verde. Si terminase así sería una señal alcista para al Vix (Bajista para los mercados de acciones USA).

3.- SP500 (Mini).

Los grandes especuladores (Large speculators o noncommercials) disminuyen ligerrísimamente aumentan su saldo bajista y siguen netos bajistas desde marzo del 2015. En cuanto a los pequeños especuladores (Small speculators o nonreportables) se descargan fuertemente de sus posiciones alcistas viendo que el rebote terminó. ¡Claro! la semana pasada les indicábamos que estaban en el lado incorrecto del mercado.

El

"Open interest" disminuye fuertemente por la cancelación de las posiciones de los pequeños especuladores (Small speculators o nonreportables).

En comentarios anteriores:

"Parece que un gran movimiento se está gestando, y tiene toda la pinta de que sea a la baja. Observen cómo la directriz alcista hoy es perforada a la baja. Si en la sesión de hoy martes 22 se confirma la vela bajista/roja en Heiken Ashi, esto desencadenará una fuerte señal bajista en muchos sistemas de especulación automática".

OK!!! Escenario confirmado. La presión bajista en aumento.

Las medias pasan a ser fuertes resistencias dinámicas.

En comentarios anteriores:

"Parece que un gran movimiento se está gestando, y tiene toda la pinta de que sea a la baja. Observen cómo la directriz alcista hoy es perforada a la baja. Si en la sesión de hoy martes 22 se confirma la vela bajista/roja en Heiken Ashi, esto desencadenará una fuerte señal bajista en muchos sistemas de especulación automática".

OK!!! Escenario confirmado. La presión bajista en aumento.

Las medias pasan a ser fuertes resistencias dinámicas.

¿¿¿No habíamos visto esta gráfica de precios antes???

La situación técnica del Dow Jones Indus. es exactamente la misma que la del SP500, en cuanto a la ruptura de la directriz alcista del último rebote

La situación técnica del Dow Jones Indus. es exactamente la misma que la del SP500, en cuanto a la ruptura de la directriz alcista del último rebote

Según el "COT graph" los grandes especuladores (Large speculators o noncommercials) están netos bajistas y aumentan sus posiciones netas bajistas. Todavía sigue en vigor la señal del cruce bajista de los grandes especuladores (Large speculators o noncommercials) sobre los comerciales (Commercials). De momento ganan unos 1,600 puntos del Dow.

El "Open interest" disminuye fuertemente, pero esto no se debe interpretar cómo falta de apoyo en el movimiento bajista. Recuerden que el viernes pasado fue vencimiento trimestral de opciones y futuros. El descenso se debe a este vencimiento.

Los pequeños especuladores (Small speculators o nonreportables) están

bajistas netos obteniendo ganancias. Claramente

tienen sus stops por debajo de la media de 200 sesiones.

Vigilen

los soportes dinámicos de las medias simples en gráfico diario: las

medias de 50, 150 y 200 sesiones son zonas a vigilar para observar cómo

se comporta el precio en un hipotético rebote. Usen también niveles

de Fibonacci con el mismo propósito. Muy importante la lucha las próximas sesiones/semanas en los

entornos del soporte 15,300. Su ruptura a la baja iniciaría un nuevo tramo a la baja.

5.- RUSSELL2000.

¿¿¿No

habíamos visto esta gráfica de precios antes??? La situación técnica es

exactamente la misma: violación de la directriz alcista del rebote.

Tenemos problemas para actualizar la gráfica y no les podemos representar debidamente las posiciones de los especuladores. Aunque podemos confirmarles que esta semana sigue en vigor la señal bajista en el "COT Index". Los grandes especuladores (Large speculators o noncommercials) disminuyen ligeramente sus posiciones bajistas y siguen bajistas netos.

¡¡¡Ya son cuatro gráficas idénticas!!!. Esto de la bolsa empieza a ser muy aburrido...

Esta semana los grandes especuladores (Large speculators o noncommercials) disminuyen sus posiciones bajistas, y pasan a alcistas netos alcistas por los pelos, con los pequeños especuladores (Small speculators o nonreportables) en niveles neutrales. La señal bajista en el "COT Index" (linea azul vertical) se produjo en el desarrollo del rebote: mientras usted compraba tecnológicas pensando que eran precios de ganga, las manos fuertes recomponían rápidamente su estrategia a bajista. Creo que usted se ha equivocado. Asi lo indican las 4 últimas velas Heiken Ashi rojas.

Esta semana los grandes especuladores (Large speculators o noncommercials) disminuyen sus posiciones bajistas, y pasan a alcistas netos alcistas por los pelos, con los pequeños especuladores (Small speculators o nonreportables) en niveles neutrales. La señal bajista en el "COT Index" (linea azul vertical) se produjo en el desarrollo del rebote: mientras usted compraba tecnológicas pensando que eran precios de ganga, las manos fuertes recomponían rápidamente su estrategia a bajista. Creo que usted se ha equivocado. Asi lo indican las 4 últimas velas Heiken Ashi rojas.

El "Open interest" disminuye por el cierre del trimestre.

Las medias pasan a ser fuertes resistencias dinámicas.

Los grandes especuladores (Large speculators o noncommercials) aumentan muy ligeramente sus posiciones alcistas, y ya son 7 semanas consecutivas. Los pequeños especuladores (Small speculators o nonreportables) se han asustado y se han posicionado bajistas rapidísamamente, aunque se descargan de contratos bajistas.

En el indicador "COT Index" sigue marcando claramente señal alcista.

El

"Open interest" disminuye drásticamente por el cierre del trimestre.

La estrella del presente informe COT.

Tenemos

cruce bajista del "COT Index" en el GOLD, en el SP500, DOW JONES,

RUSSELL2000 y NASDAQ100. Además, en los 4 indices americanos se ha

producido el agotamiento del rebote iniciado el 24 de agosto confirmado

por la ruptura de su directriz alcista.

Debemos aprovechar los rebotes de los precios para abrir posiciones bajistas/shorts en estos 4 índices, con stops-loss amplios al principio de la operación. El tamaño de las posiciones adecuadas al tamaño de sus carteras.

Observen las gráficas al cierre de hoy: si se confirma la vela bajista/roja en Heiken Ashi, esto desencadenará una fuerte señal bajista en muchos sistemas de especulación automática.

Debemos aprovechar los rebotes de los precios para abrir posiciones bajistas/shorts en estos 4 índices, con stops-loss amplios al principio de la operación. El tamaño de las posiciones adecuadas al tamaño de sus carteras.

Observen las gráficas al cierre de hoy: si se confirma la vela bajista/roja en Heiken Ashi, esto desencadenará una fuerte señal bajista en muchos sistemas de especulación automática.

Desde Omega Total Trading Ltd. Suerte y precaución en los mercados!!!