Este lunes 11 de mayo les ofrecemos los gráficos resultantes del "Commitment of Traders" de 7 grandes mercados mundiales:

1.- GOLD.

2.- VIX.

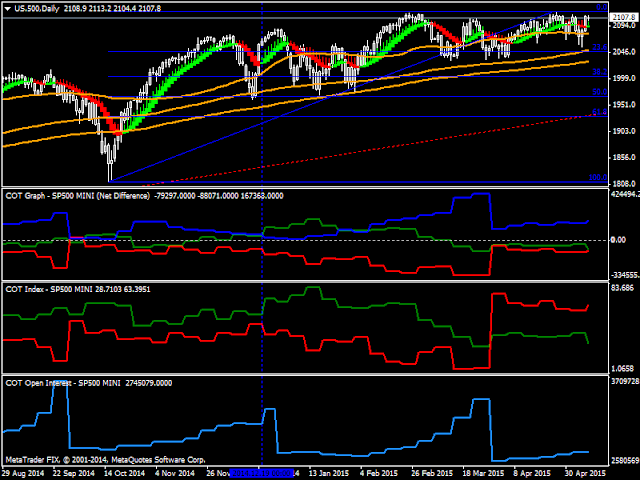

3.- SP500 (Mini).

4.- DOW JONES INDUS. (Mini).

5.- RUSSELL2000.

6.- NASDAQ100 (Mini).

7.- NIKKEI.

Recordemos a nuestros seguidores que la agencia federal independiente llamada "Commodity Futures Trading Commision" (CFTC, USA) fue creada en 1975 para proporcionar mayor transparencia en los mercados organizados, evitando la posible manipulación de los precios por parte de los inversores más poderosos. Todos los viernes la CFTC elabora el informa con los datos relativos al martes anterior. Es decir, el informe COT tiene una periodicidad semanal, presentando un retraso de 3 días.

En Omega Total Trading Ltd. sabemos de la importancia de la utilización del COT. Recuerden que no se trata de ninguna encuesta a participantes de los mercados, son datos reales de lo que están haciendo los grandes partícipes del mercado. Ténganlo presente...

Omega Total Trading Ltd. actualizará cada inicio semana los gráficos de manera gratuita para nuestros seguidores.

Los gráficos se elaboran con los datos "Futures only" del COT sin incluir las variaciones en las "Options", presentándose en base semanal/diario, con velas Heiken-Ashi, y las medias simples de 50, 150 y 200 sesiones. También se usan los niveles de Fibonacci para identificar zonas de resistencia/soporte.

En cuanto al COT se sigue la siguiente clave:

En cuanto al COT se sigue la siguiente clave:

Verde: grandes especuladores (Large speculators o noncommercials)

Rojo: comerciales (Commercials)

Azul: pequeños especuladores (Small speculators o nonreportables)

El primer cuadro del COT ("COT Graph") representa la variación neta de contratos de los tres grupos de especuladores. Por encima del nivel cero marcaría una posición alcista de un grupo y por debajo del nivel cero marcaría una posición bajista de un grupo.

El cuadro intermedio del COT ("COT Index") representa la variación relativa sólo de los 2 grandes grupos (grandes especuladores y comerciales).

El cuadro inferior representa el interés abierto o número de contratos vivos ("Open interest") en cada producto.

Las cotizaciones que se muestran son los CFDs proporcionados por XT-Brokers.

Empezamos.

1.- GOLD.

En la última semana los grandes especuladores (Large speculators o noncommercials) disminuyen sus posiciones alcistas. El precio se encuentra por debajo de las medias simples de 50, 150 y 200 sesiones, con lo que pasan a ser claras resistencias dinámicas. La cotización se encuentra parada, sin movimiento.

Observen como el "Open interest" disminuye esta semana.

Los pequeños especuladores (Small speculators o nonreportables) ni están ni se les espera: son incapaces de mover este mercado. Actualmente están netos alcistas y desde enero de 2015 están perdiendo dinero.

2.- VIX.

Los grandes especuladores (Large speculators o noncommercials) disminuyen aumentan sus posiciones bajistas. Además, son netos bajistas desde primeros de marzo de este año. El "Open interest" aumenta.

Los pequeños especuladores (Small speculators o nonreportables) ni están ni se les espera: son incapaces de mover este mercado; aunque están posicionados bajistas con lo que ganan dinero en este mercado.

El cruce bajista en el "Cot Index" de los grandes especuladores (Large speculators o noncommercials) sobre los comerciales (Commercials) sigue estando en vigor.

En comentarios anteriores:

"En Omega Total Trading Ltd. pensamos que el precio se dirigirá las próximas semanas hacia el nivel 13.00".

Bien, el escenario sigue completándose. Estamos en 14.57 desde los 16.20 del último máximo relativo.

3.- SP500 (Mini).

Los grandes especuladores (Large speculators o noncommercials) aumentan su saldo bajista y aunque siguen netos bajistas se acercan a niveles próximos a la neutralidad. En cuanto a los pequeños especuladores (Small speculators o nonreportables) estos aumentan levemente su saldo alcista. Debemos observar detalladamente en las próximas semanas la evolución de los saldos en ambos partícipes del mercado.

El "Open interest" aumenta ligeramente después del cierre de posiciones de los pequeños especuladores (Small speculators o nonreportables).

En anteriores comentarios:

"Usen ahora Fibonacci para evaluar el posible techo de mercado que parece estar formándose. Vigilen también los soportes dinámicos de las medias móviles en gráfico diario. Primer soporte de la media de 50 sesiones en 2,065".

La media de 50 fue violada, pero en los entornos de la media simple de 150 (zona de confluencia con el 23% de Fibonacci) hubo un claro interés comprador que impulso el rebote de los precios hasta los niveles actuales de 2,105.

4.- DOW JONES INDUS. (Mini).

La situación técnica del Dow Jones Indus. es exactamente la misma que la del SP500, en cuanto a la formación de un techo de mercado. El rebote en la media diaria de 150 sesiones más exacto que en el SP500.

Según el "COT graph" los grandes especuladores (Large speculators o noncommercials) están alcistas pero disminuyen sus posiciones netas alcistas. Todavía sigue en vigor la señal del cruce bajista de los grandes especuladores (Large speculators o noncommercials) sobre los comerciales (Commercials). Hay que vigilar las próximas semanas si se cancela.

El "Open interest" disminuye ligeramente.

Los pequeños especuladores (Small speculators o nonreportables) se adelantaron pero la jugada les salió bien. Vamos aprendiendo.

Vigilen los soportes dinámicos de las medias simples en gráfico diario: las medias de 50, 150 y 200 sesiones son zonas a vigilar para observar cómo se comporta el precio en un hipotético retroceso. Usen también niveles de Fibonacci con el mismo propósito. Por arriba vigilen la zona de máximos y comprueben cómo se comporta el precio si los vuelve a tocar: una vuelta violenta a la baja sería muy negativo para mercado.

5.- RUSSELL2000.

Esta semana se produce la señal bajista en el "COT Index". Los grandes especuladores (Large speculators o noncommercials) disminuyen sus posiciones alcistas pasando a netos bajistas y cruzándose a la baja en el "COT Index". Hay que vigilar si este grupo de especuladores aumentan sus posiciones bajistas en las próximas jornadas.

El "Open interest" aumenta.

6.- NASDAQ100 (Mini).

Esta semana los grandes especuladores (Large speculators o noncommercials) dsiminuyen ligeramente sus posiciones alcistas, aunque siguen netos alcistas. Observen que se desencadena la señal del cruce bajista del "COT Index". Habrá que ver si las posiciones bajistas se elevan las próximas semanas.

El "Open interest" disminuye.

Por el momento el nivel psicológico del 4,500 (linea horizontal roja) resulta muy difícil de batir.

7.- NIKKEI.

Los grandes especuladores (Large speculators o noncommercials) aumentan muy ligeramente sus posiciones alcistas. Los pequeños especuladores (Small speculators o nonreportables) son alcistas netos, manteniendo sus posiciones alcistas. La contraparte de ambos son los comerciales (Commercials).

En el indicador "COT Index" sigue marcando claramente señal alcista.

El "Open interest" aumenta. En las próximas semanas deberíamos observar un aumento paulatino para confirmar el movimiento de los grandes especuladores (Large speculators o noncommercials).

El precio ha realizado un perfecto pull-back hacia la zona de la media de 50 sesiones. La aparición de una vela verde Heiken Ashi sería la primera señal para abrir largos.

La estrella del presente informe COT.

Tenemos cruce alcista del "COT Index" en el índice NIKKEI225 desde hace 7 semanas. Sigue en vigor y hay que estar atentos ante la posibilidad de abrir nuevos largos.

Tenemos cruce bajista del "COT Index" en el GOLD desde hace 9 semanas; en el Dow JONES Indus. desde hace 9 semanas.

En el NASDAQ100 y RUSSELL2000 se produce cruce bajista esta última semana.

Tenemos cruce bajista del "COT Index" en el GOLD desde hace 9 semanas; en el Dow JONES Indus. desde hace 9 semanas.

En el NASDAQ100 y RUSSELL2000 se produce cruce bajista esta última semana.

En nuestra opinión el escenario idóneo para especular a largo plazo según el presente informe COT es el índice NIKKEI225: este mínimo parón en la subida nos ofrece la posibilidad de incorporarnos al movimiento alcista. Y todo esto con el apoyo de los grandes especuladores (Large speculators o noncommercials) (Ellos están dibujando esta gráfica).

Debemos aprovechar los retrocesos de los precios para abrir posiciones alcistas/long en este índice, con stops-loss amplios al principio de la operación. El tamaño de las posiciones adecuadas al tamaño de sus carteras.

Seguimos con el plan, no debemos ponernos nerviosos y sólo podemos esperar a que las señales se disparen. Sabemos por propia experiencia que la entrada antes de tiempo suele ser nefasta, además no queremos gestionar una posición de docenas de puntos. Queremos gestionar una posición de cientos de puntos en varios índices a la vez. Y para esto debemos seguir el rastro de los grandes especuladores (Large speculators o noncommercials) en gráficas semanales. Ánimo!!!

Desde Omega Total Trading Ltd. Suerte y precaución en los mercados!!!

No hay comentarios:

Publicar un comentario