|

| Leading Indicator USA de diciembre de 2013. |

Comienza el año 2014 y desde Omega Total Trading Ltd. queremos introducir a nuestros lectores en dos importantes indicadores macroeconómicos. Para cualquier persona que quiera ganarse la vida especulando deberá conocer como van evolucionando estos dos indicadores: predicen con gran exactitud los giros mayores de las bolsas USA con una antelación de entre 9/12 o 12/18 meses (respectivamente). Son los llamados "Composite Index Leading Indicator" y "Dinamic Yield Curve".

1.- COMPOSITE INDEX LEADING INDICATOR.

Este indicador se elabora mensualmente por la "Conference Board". Se compone de 10 variables:

1.- Promedio de horas semanales de los trabajadores manufactureros

2.- Promedio semanal de las nuevas solicitudes seguro de desempleo

3.- Nuevos pedidos de bienes de consumo y materiales

4.- Velocidad de entrega de mercancía a los proveedores

5.- Nuevos pedidos de bienes no vinculados al presupuesto de defensa

6.- Nuevos permisos de construcción de viviendas

7.- Comportamiento del indice de acciones SP 500

8.- Evolución de la oferta monetaria ajustada por la inflación (M2)

9.- Diferencial de los tipos de interés a largo y corto plazo

10.- Expectativas de la confianza del consumidor.

Hay que destacar que las dos partidas que más peso tienen en el indice con aproximadamente un 30% cada una son: la oferta monetaria M2 y el diferencial de tipos de interés.

Este indice ha anticipado con éxito las recesiones acaecidas en USA desde 1960 (Con dos excepciones en 1966 y 1995). La interpretación más extendida es que si el indice atraviesa a la baja el nivel 0 anunciaría la recesión y el mercado bajista en los mercados de acciones USA, con una antelación de entre 9/12 meses.

Sin embargo, desde Omega Total Trading Ltd. proponemos una señal de advertencia más temprana. En el gráfico de arriba en el que se representa la evolución del Leading Indicator y en sombreado la duración de las 4 últimas recesiones, puede comprobarse que si se rompe a la baja el nivel 0.5 es muy probable que la economía entre en recesión en los próximos trimestres (con la excepción del 2003).

2.- DINAMIC YIELD CURVE.

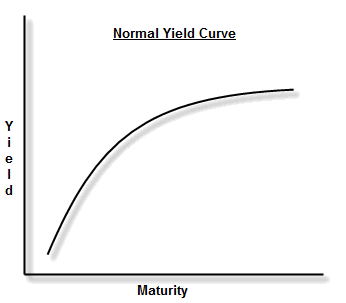

El gráfico de arriba representa la curva de tipos del USDollar a mediados del mes de diciembre del 2013. A la izquierda se visualiza la tasa de interés y en el eje de las Xs los distintos plazos de los bonos de 2 hasta los 30 años (faltarían los bonos a 3 meses). Como se ve los tipos aumentan conforme el plazo de tiempo de tiempo se alarga, aplanándose desde los 10 a los 30 años. El riesgo de no cobrar lo pactado aumenta conforme aumenta el plazo pactado.

Este perfil de la curva de tipos (yield curve) representaría una economía saludable en fase expansiva y las bolsas tendrían vía libre para seguir su senda alcista. Pero si los intereses de los primeros plazos aumentan significativamente (1-2 puntos); y la curva tiende a aplanarse; e incluso presenta pendiente negativa teniendo los primeros plazos mayor interés que el bono a 30 años, entonces la economía presentará problemas y las bolsas entraran en modo bajista/bear en próximos trimestres (entre 12 a 18 meses).

En los esquemas de arriba se representan estas ideas. Además, en el siguiente enlace de Stockcharts se puede visualizar en movimiento estos conceptos. Observen con qué anticipación marca la curva de tipos el comportamiento del SP 500.

--------------------------------------------------------------------------------------------

Dinamic Yield Curve

http://stockcharts.com/freecharts/yieldcurve.php

---------------------------------------------------------------------------------------------

Como puede apreciarse en el enlace anterior la Yield Curve a finales de diciembre/13 presenta un aspecto normal que indica una economía al alza y acelerándose.

Con estos 2 indicadores en esta posición la estrategia correcta sería aprovechar los retrocesos del mercado para posicionarnos alcistas en los indices bursátiles USA, olvidando la apertura de posiciones bajistas. Sin embargo, no podemos olvidar el principal motor del actual mercado alcista: la FED y sus QEs. El desafío de Janet Yellen será reducir los estímulos sin que el crecimiento económico se vea deteriorado, es decir el Leading Indicator no deberá bajar de 0.5 y la Yield Curve no debe apartarse de su comportamiento normal.

En cuanto a la señal Hinderbug Omen que se activó hace unas semanas, esta sería compatible con un mercado alcista si los descensos que provocase en los indices fueran de entre -15% a -20%. No pierdan de vista los gráficos semanales de los indices y piensen que la próxima semana el SP500 podría bajar hasta los 1,810; si los perdiese podría bajar hasta los 1,780/75; si los perdiese podría irse hacia los entornos de los 1,740, y aún así la tendencia de fondo seguiría siendo alcista.

Desde Omega Total Trading Ltd. precaución y suerte en los mercados!!!

1.- COMPOSITE INDEX LEADING INDICATOR.

Este indicador se elabora mensualmente por la "Conference Board". Se compone de 10 variables:

1.- Promedio de horas semanales de los trabajadores manufactureros

2.- Promedio semanal de las nuevas solicitudes seguro de desempleo

3.- Nuevos pedidos de bienes de consumo y materiales

4.- Velocidad de entrega de mercancía a los proveedores

5.- Nuevos pedidos de bienes no vinculados al presupuesto de defensa

6.- Nuevos permisos de construcción de viviendas

7.- Comportamiento del indice de acciones SP 500

8.- Evolución de la oferta monetaria ajustada por la inflación (M2)

9.- Diferencial de los tipos de interés a largo y corto plazo

10.- Expectativas de la confianza del consumidor.

Hay que destacar que las dos partidas que más peso tienen en el indice con aproximadamente un 30% cada una son: la oferta monetaria M2 y el diferencial de tipos de interés.

Este indice ha anticipado con éxito las recesiones acaecidas en USA desde 1960 (Con dos excepciones en 1966 y 1995). La interpretación más extendida es que si el indice atraviesa a la baja el nivel 0 anunciaría la recesión y el mercado bajista en los mercados de acciones USA, con una antelación de entre 9/12 meses.

Sin embargo, desde Omega Total Trading Ltd. proponemos una señal de advertencia más temprana. En el gráfico de arriba en el que se representa la evolución del Leading Indicator y en sombreado la duración de las 4 últimas recesiones, puede comprobarse que si se rompe a la baja el nivel 0.5 es muy probable que la economía entre en recesión en los próximos trimestres (con la excepción del 2003).

2.- DINAMIC YIELD CURVE.

|

| Curva de tipos USA al 17 de diciembre 2013. |

El gráfico de arriba representa la curva de tipos del USDollar a mediados del mes de diciembre del 2013. A la izquierda se visualiza la tasa de interés y en el eje de las Xs los distintos plazos de los bonos de 2 hasta los 30 años (faltarían los bonos a 3 meses). Como se ve los tipos aumentan conforme el plazo de tiempo de tiempo se alarga, aplanándose desde los 10 a los 30 años. El riesgo de no cobrar lo pactado aumenta conforme aumenta el plazo pactado.

Este perfil de la curva de tipos (yield curve) representaría una economía saludable en fase expansiva y las bolsas tendrían vía libre para seguir su senda alcista. Pero si los intereses de los primeros plazos aumentan significativamente (1-2 puntos); y la curva tiende a aplanarse; e incluso presenta pendiente negativa teniendo los primeros plazos mayor interés que el bono a 30 años, entonces la economía presentará problemas y las bolsas entraran en modo bajista/bear en próximos trimestres (entre 12 a 18 meses).

En los esquemas de arriba se representan estas ideas. Además, en el siguiente enlace de Stockcharts se puede visualizar en movimiento estos conceptos. Observen con qué anticipación marca la curva de tipos el comportamiento del SP 500.

--------------------------------------------------------------------------------------------

Dinamic Yield Curve

http://stockcharts.com/freecharts/yieldcurve.php

---------------------------------------------------------------------------------------------

Como puede apreciarse en el enlace anterior la Yield Curve a finales de diciembre/13 presenta un aspecto normal que indica una economía al alza y acelerándose.

Con estos 2 indicadores en esta posición la estrategia correcta sería aprovechar los retrocesos del mercado para posicionarnos alcistas en los indices bursátiles USA, olvidando la apertura de posiciones bajistas. Sin embargo, no podemos olvidar el principal motor del actual mercado alcista: la FED y sus QEs. El desafío de Janet Yellen será reducir los estímulos sin que el crecimiento económico se vea deteriorado, es decir el Leading Indicator no deberá bajar de 0.5 y la Yield Curve no debe apartarse de su comportamiento normal.

En cuanto a la señal Hinderbug Omen que se activó hace unas semanas, esta sería compatible con un mercado alcista si los descensos que provocase en los indices fueran de entre -15% a -20%. No pierdan de vista los gráficos semanales de los indices y piensen que la próxima semana el SP500 podría bajar hasta los 1,810; si los perdiese podría bajar hasta los 1,780/75; si los perdiese podría irse hacia los entornos de los 1,740, y aún así la tendencia de fondo seguiría siendo alcista.

Desde Omega Total Trading Ltd. precaución y suerte en los mercados!!!

No hay comentarios:

Publicar un comentario